成都实务!印花税零申报、汇总申报等情形,《印花税税源明细表》如何填写

同时,根据天津市税务局答疑,梳理以下三个高频疑难问题解答: 1. 《印花税税源明细表》中的“应税凭证书立日期”是必录(填)项,若纳税期内未书立应税凭证的,进行零申报时,“应税凭证书立日期”栏次可填写税款所属期最后。 2. 发生不同货物的买卖行为(如:两份合同分别约定购买货物A和B),采集《印花税税源明细表》信息时,原则上可以将不同货物合并一行体现在“应税凭证名称”栏次,根据合同内容汇总填写应税凭证名称。 3. 按期申报“产权转移书据”印花税的,若纳税期内没有该项应税事项,进行零申报,采集《印花税税源明细表》信息时,对于该税目要求必选的子目,应根据主营业务结合自身情况选择子目。 如何填写《印花税税源明细表》进行申报?

纳税人应当根据书立印花税应税合同、产权转移书据和营业账簿情况,填写《印花税税源明细表》,进行财产行为税综合申报。合同数量较多且属于同一税目的,可以合并汇总填写《印花税税源明细表》。

纳税人甲2022年10月纳税申报期应缴纳印花税:

100万元×0.3‰+1000万元×0.3‰+500万元×0.5‰=5800元

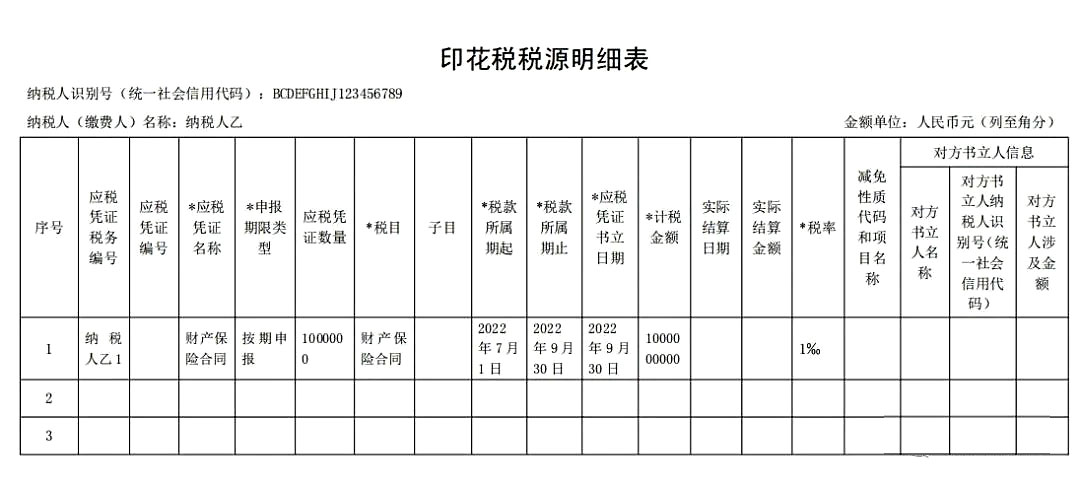

纳税人乙2022年10月纳税申报期应缴纳印花税:

100000万元×1‰=100万元

应税合同、产权转移书据未列明金额,在后续实际结算时确定金额的,纳税人如何进行印花税申报?

经济活动中,纳税人书立合同、产权转移书据未列明金额,需要后续实际结算时才能确定金额的情况较为常见,纳税人应于书立应税合同、产权转移书据的纳税申报期申报应税合同、产权转移书据书立情况,在实际结算后下一个纳税申报期,以实际结算金额计算申报缴纳印花税。

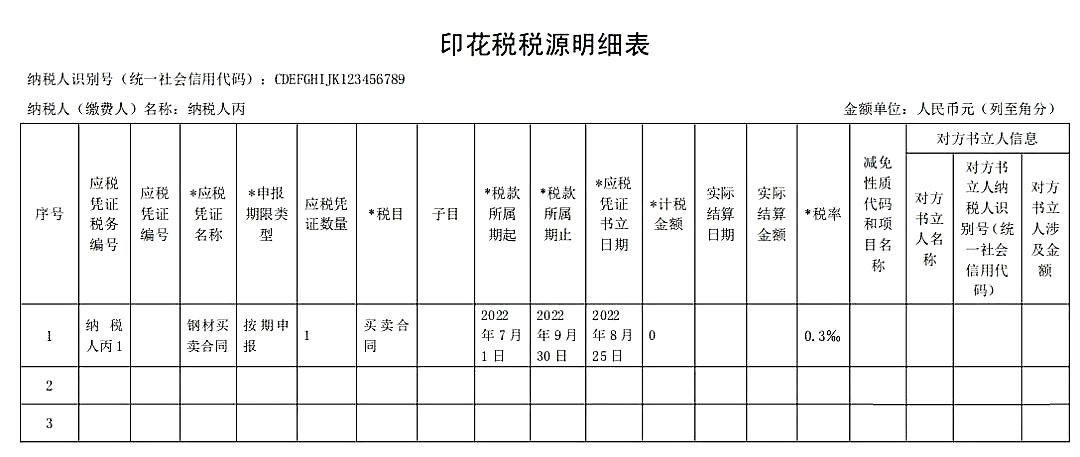

纳税人丙2022年10月纳税申报期应缴纳印花税:

0元×0.3‰=0元

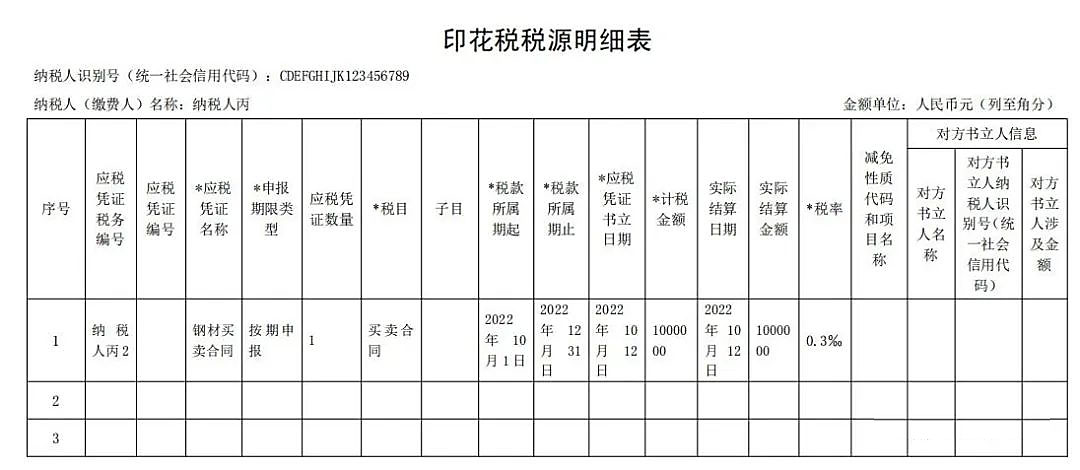

纳税人丙2023年1月纳税申报期应缴纳印花税:

1000000元×0.3‰=300元

纳税人丙2023年4月纳税申报期应缴纳印花税:

3000000元×0.3‰=900元

立即咨询

立即咨询