纳税人拒绝接受税务检查,竟切断电源,锁门离开?

只要提到税务稽查,哪怕自己没有问题也会如坐针毡。自己的工作也不是十全十美的,所以恐慌是正常反应。

那么我们能不能拒绝税务稽查呢?这不,这位老板就做了好多老板不敢做的事.......

纳税人拔掉电源

拒绝接受税务检查

纳税人识别号:916501******J7XT

纳税人名称:***集团有限公司

法定代表人姓名:张***

行政处罚决定书文号:***税稽 罚 〔2024〕 7 号

案件名称:***集团有限公司-逃避缴纳税款

处罚类别:逃避缴纳税款

处罚事由:我局检查组于2023年8月7日下午16时左右,实地去你公司的经营地址调查核实,你公司的法定代表人张***在收到《税务协助检查通知书》并查看检查人员税务检查证后,拒绝接受检查。

在检查组耐心讲解税法相关规定后,张***允许检查人员进入财务办公室查看相关财务凭证及工作电脑,在检查组工作人员查看其工作电脑时,张***拔掉工作电脑电源,后又切断整个房间电源,要求检查组离开财务办公室,致使检查组无法开展检查工作,后张***锁住办公场所大门离开。

因你公司采取上述拒绝检查的行为,当日下午18时左右,***市公安局经侦支队两名民警协助检查组依法责令你公司的法定代表人张***,要求其接受检查组对你公司的税务检查。

21时左右,张***带两人(身份未知),仍然不同意检查人员进入经营场所继续检查,在公安民警及检查组再三讲解税法相关规定后,才同意检查组进入你公司经营场所,继续进行税务检查。

根据《中华人民共和国税收征收管理法》第五十四条及第五十六条之规定,你公司的行为属于拒绝、阻挠税务检查。

检查组在检查过程中,发现你公司2021年7月至2021年12月、2022年12月的记账凭证缺失,数量多。检查组于2023年12月7日向你公司下发了《税务事项通知书》,通知你公司于2023年12月12日之前,将缺失的记账凭证如实补充完整并提供我局,配合我局依法开展税务检查,你公司的法定代表人张***签收了该文书。

检查组于2023年12月29日,向你公司下发《责令限期改正通知书》,责令你公司于2024年1月3日之前,将缺失的记账凭证如实补充完整,你公司的法定代表人张***签收了该文书。

你公司称上述记账凭证已丢失,无法提供。根据《中华人民共和国税收征收管理法》第二十四条之规定,你公司上述行为属于未按照规定保管记账凭证。

处罚依据:我局认为,你公司在税务检查期间,采取切断电脑电源、切断办公场所电源、锁门等方式,拒绝、阻挠税务检查、未按照规定保管记账凭证的事实成立。根据《中华人民共和国税收征收管理法》第七十条、第六十条款之规定,对你公司分别处2000.00元、10000.00元的罚款,合计12000.00元。

处罚结果:我局认为,你公司在税务检查期间,采取切断电脑电源、切断办公场所电源、锁门等方式,拒绝、阻挠税务检查、未按照规定保管记账凭证的事实成立。根据《中华人民共和国税收征收管理法》第七十条、第六十条款之规定,对你公司分别处2000.00元、10000.00元的罚款,合计12000.00元。

根据《中华人民共和国税收征收管理法》规定:纳税人、扣缴义务人必须接受税务机关依法进行的税务检查,如实反映情况,提供有关资料,不得拒绝、隐瞒。

拒绝接受检查,除了可以增加罚款金额之外,并不能真正解决问题。

丢失账簿资料,也不是逃避缴税的法宝,因为税务机关除了查账征收,还可以核定征收税款。

网上公示的文书只是处罚决定书,并没有税务处理决定书,所以具体补缴了多少税款我们无法看到,最终缴纳多少滞纳金也没法计算。千万不要以为最终只需要付出12000元就能了结此事。

纳税人能不能拒绝税务稽查?

稽查中企业有什么权利?

许多人认为,企业被税务稽查了必定代表着企业的税务存在问题,但事实并非如此,财务人只需配合稽查局的工作即可。但是身为纳税人,是否有权拒绝税务稽查呢?

税务检查中,我们作为被检查对象,也享有正当权利:拒绝违法检查权、回避权、管辖权、申请复议和诉讼权、要求听证权、索要收据和拒绝违法处罚权。

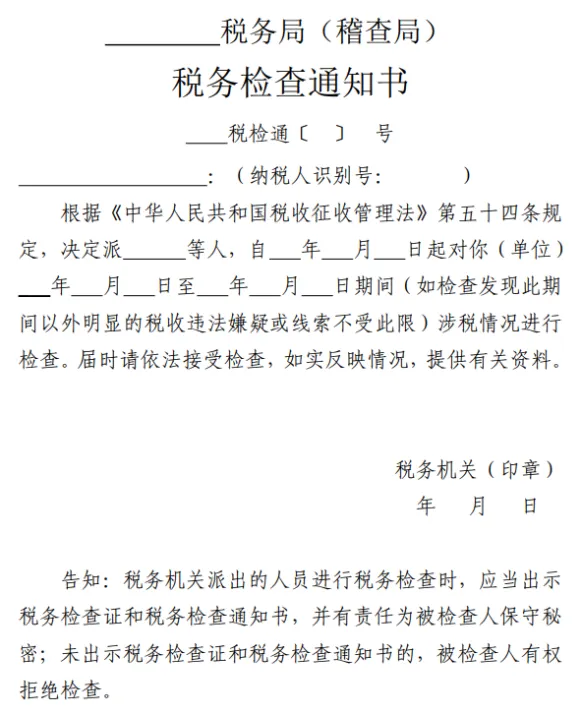

税务机关派出的人员进行税务检查时,应当出示税务检查证和税务检查通知书,并有责任为被检查人保守秘密;未出示税务检查证和税务检查通知书的,被检查人有权拒绝检查。

特别是以下几项权力我们要用好:

(1)如果稽查人员到企业检查不出示税务检查证和税务检查通知书或人数少于两人以上的,纳税人可以拒绝检查。

(2)税务稽查人员与被查对象有利害关系或有其他关系可能影响公正执法的,被查企业有权要求他们回避。

(3)税务稽查人员取证过程中,不得对当事人和证人引供、诱供和迫供。

(4)属于金融、部队、科学等保密单位的,必须要求税务稽查人员提供《税务检查专用证明》。

(5)税务稽查人员查封纳税人的商品、货物或其他财产时,未能提供有效的《查封(扣押)证》、《查封商品、货物、财产清单》、《扣押商品、货物、财产专用收据》的,纳税人可以拒绝查封。

(6)税务机关在作出行政处罚决定之前,依法有告知当事人做出行政处罚决定的事实、理由及依据的义务,当事人依法享有陈述、申辩的权利。

(7)税务机关使用或损毁扣押的财物、违法实行检查措施或执行措施,给纳税人造成损失的,纳税人依法有权提出赔偿。

企业如何应对税务稽查?

1. 判断企业是否真的存在问题

企业被税务稽查并不代表着企业的税务一定有问题,但面对稽查局的税务稽查,财务人首先要清楚,自家企业的税务是否真的存在问题,知己知彼才能应对得当。心里有底才能知道如何跟税务稽查打交道。

2. 企业自身财务制度要合规

企业对于自己的一些行为,不管是在平时的日常工作中,还是在稽查前,都应该有所关注。

比如,报出的财务报表是否规范,有没有长期挂账的预收账款、其他应收款等项目,或者有没有隐瞒未开票的收入;有没有一些敏感的关键字,如礼品、公关、走访、购物卡、红包、补助、分红、会务费、付利息等等;有没有一些不准确的财务处理,如应收应付的对冲、支出为现金、金额为较大的整数、不合理的红冲,不明原因的账务调整等等。对于这种种事项,企业自己先要心里有数。

3. 态度上要积极配合

不论企业税务是否真的有问题,都要积极主动的配合稽查局的工作,如果企业真的存在问题躲是躲不掉的,积极主动的态度还能尽快查处,寻找补救措施。当然没有问题是更好的,积极配合提高稽查人员工作速度,也能减轻税务稽查对企业造成的影响。

4. 陈述申辩时不卑不亢

面对税务稽查不能以对抗的心态,但也无需唯唯诺诺、低三下四。该争取的权利一定要争取,有特殊原因也可以直接说明,在税务稽查自由裁量范围内的可以讨价还价。

在金额方面一般回旋的空间不大,但是很多在定性方面是可以商榷的,比如是否定成偷税至少可以相差50%的罚款。再比如历史比较久远的可能会涉及到滞纳金比税款本金还高,而对此征管法并无明确规定,而行政强制法有“加处罚款或者滞纳金的数额不得超出金钱给付义务的数额”的规定,相信你把这个提出来税务稽查会慎重考虑的。

5. 不要质疑税务稽查的专业能力

我国税务稽查体制已经向一级稽查转变,专业化程度越来越高,或许仍有很多业务水平不高的,但你要确信其中一定有很多高手。专业的税务稽查跟管理员不可同日而语。这个查不出问题来,还可以派其他人来。

6. 谨慎使用复议和起诉

检查过后的处理是必须要经过审理的。审理部门会对证据链条、适用法条一一审核,一般不会出现大的问题。大案要案还要经过上级机关甚至总局合议、重审。稽查局现在面临内部审计、外部审计的压力也很大,因此在处理决定时都是慎之又慎,确保案件不出问题。

除非企业有确凿证据更好不要复议和起诉,尽量把问题在处决前解决掉。

来源:网络收集素材。内容仅供读者学习、交流之目的。文章版权归原作者所有。如有不妥,请联系删除。

立即咨询

立即咨询