老板关心的!给企业借款时一定要干这件事,否则很容易被认定为偷税!

企业正常向老板借款却被认定为偷税?什么情况?

企业正常向老板借款却被认定为偷税?什么情况?

01

老板借钱给公司

却被稽查?

实际工作中,很多公司都会遇到资金不足的问题,这时候就会出现公司就需要向个人股东或他自然人借款的情况。

然后股东或是其他自然人就会直接将款项打入公司对公账户,用于公司日常的经营支出。

然后呢?

没了?没了事儿就大了!

嘉兴某公司向老板借的“无偿借款”被税局认定为偷税,为什么?只因为少缴纳了增值税!

企业资金紧张的时候,向股东、个人,乃至其他企业借款,都是常见的事情,只要是正规用途的名义,都属于合法的民间借贷关系,但是必须注意这两点:

1.企业无偿提供借款,不论对方是个人还是股东还是其他个人,需要视同销售处理缴纳增值税。

2.企业与企业之间,个体工商户与企业之间的的无偿借款,需要视同处理缴纳增值税;

根据《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(2021年第6号)规定,《财政部 税务总局关于明确养老机构免征增值税等政策的通知》(财税〔2019〕20号)规定的税收优惠执行期限已延长至2023年12月31日。

根据上述文件规定,自2019年2月1日至2023年12月31日,对企业集团内单位(含企业集团)之间的资金无偿借贷行为,免征增值税;除了集团内的无偿借贷外,其他的企业之间的,不管有息还是无息,都需要视同收取利息,缴纳增值税。

公众号

公众号

实际工作中,很多公司都会遇到资金不足的问题,这时候就会出现公司就需要向个人股东或他自然人借款的情况。

然后股东或是其他自然人就会直接将款项打入公司对公账户,用于公司日常的经营支出。

然后呢?

没了?没了事儿就大了!

嘉兴某公司向老板借的“无偿借款”被税局认定为偷税,为什么?只因为少缴纳了增值税!

企业资金紧张的时候,向股东、个人,乃至其他企业借款,都是常见的事情,只要是正规用途的名义,都属于合法的民间借贷关系,但是必须注意这两点:

1.企业无偿提供借款,不论对方是个人还是股东还是其他个人,需要视同销售处理缴纳增值税。

2.企业与企业之间,个体工商户与企业之间的的无偿借款,需要视同处理缴纳增值税;

根据《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(2021年第6号)规定,《财政部 税务总局关于明确养老机构免征增值税等政策的通知》(财税〔2019〕20号)规定的税收优惠执行期限已延长至2023年12月31日。

根据上述文件规定,自2019年2月1日至2023年12月31日,对企业集团内单位(含企业集团)之间的资金无偿借贷行为,免征增值税;除了集团内的无偿借贷外,其他的企业之间的,不管有息还是无息,都需要视同收取利息,缴纳增值税。

02

企业向个人借款 要注意的税务问题

企业向个人借款支付利息,需要注意以下几个税务方面的问题:

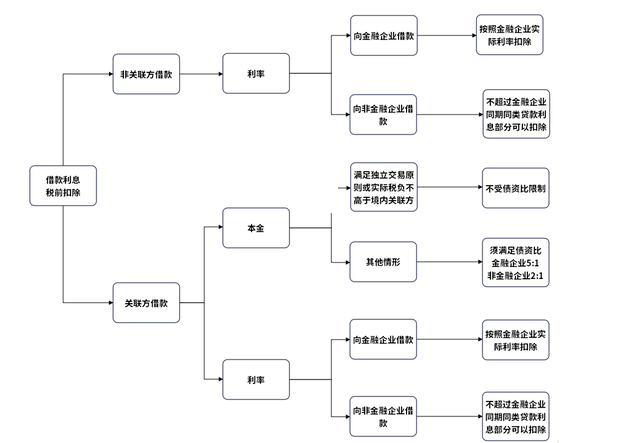

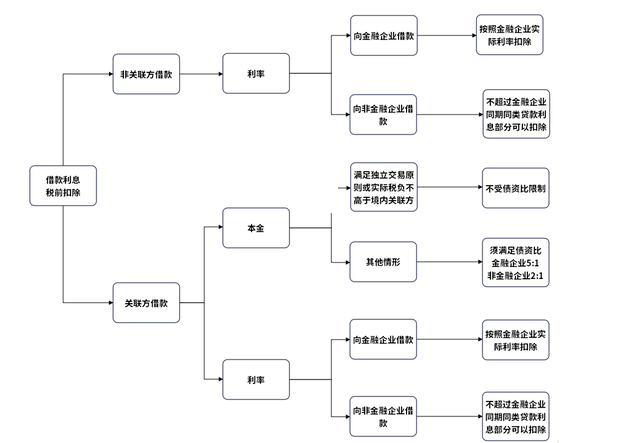

一、企业所得税

公司发生的经营性借款利息支出税前扣除需取得发票、满足关联借款的债资比要求,利率水平不高于同期同类银行贷款利率等,另外还需要考虑股东出资是否缴足等特殊情形。

1.取得发票

企业对个人的利息支出,超过“小额零星”标准的需要个人在税务局申请代开发票作为税前扣除凭证。

不需要发票的情况:

支付个人500元/次(或者每日累计500元)以下的零星支出,不需要发票,可以凭自然人开具的个人收据在企业所得税前扣除。

2.满足债资比及利率水平的要求

①非关联方借款

支付给个人利息,满足下列条件且不超过金融企业同期同类贷款利息部分可以税前扣除。

企业与个人之间的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为;

企业与个人之间签订了借款合同。

②关联方借款

支付给关联方个人的利息,需满足债资比且不超过金融企业同期同类贷款利息部分可以税前扣除。

3.公司发生的经营性借款利息支出不得在计算企业应纳税所得额时扣除

3.公司发生的经营性借款利息支出不得在计算企业应纳税所得额时扣除

凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

二、增值税与附加税

个人向企业借款取得的利息,属于增值税应税范围,企业向个人支付利息时,个人需要缴纳增值税及附加税。

注意:个人取得的借款利息收入低于500元/次,免征增值税。

三、个人所得税

个人取得的利息收入需要按“股息、利息、红利所得”依20%税率纳税。单位在支付个人借款利息时,应按税法规定代扣代缴个人所得税。

四、印花税

企业与个人签订的借款合同,按照《印花税法》规定,不需要缴纳印花税。

企业向个人借款支付利息,需要注意以下几个税务方面的问题:

一、企业所得税

公司发生的经营性借款利息支出税前扣除需取得发票、满足关联借款的债资比要求,利率水平不高于同期同类银行贷款利率等,另外还需要考虑股东出资是否缴足等特殊情形。

1.取得发票

企业对个人的利息支出,超过“小额零星”标准的需要个人在税务局申请代开发票作为税前扣除凭证。

不需要发票的情况:

支付个人500元/次(或者每日累计500元)以下的零星支出,不需要发票,可以凭自然人开具的个人收据在企业所得税前扣除。

2.满足债资比及利率水平的要求

①非关联方借款

支付给个人利息,满足下列条件且不超过金融企业同期同类贷款利息部分可以税前扣除。

企业与个人之间的借贷是真实、合法、有效的,并且不具有非法集资目的或其他违反法律、法规的行为;

企业与个人之间签订了借款合同。

②关联方借款

支付给关联方个人的利息,需满足债资比且不超过金融企业同期同类贷款利息部分可以税前扣除。

3.公司发生的经营性借款利息支出不得在计算企业应纳税所得额时扣除

3.公司发生的经营性借款利息支出不得在计算企业应纳税所得额时扣除

凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

二、增值税与附加税

个人向企业借款取得的利息,属于增值税应税范围,企业向个人支付利息时,个人需要缴纳增值税及附加税。

注意:个人取得的借款利息收入低于500元/次,免征增值税。

三、个人所得税

个人取得的利息收入需要按“股息、利息、红利所得”依20%税率纳税。单位在支付个人借款利息时,应按税法规定代扣代缴个人所得税。

四、印花税

03

提前预防!企业向个人借款 可以从这几方面检查

其实,对于企业向个人的借款,不用避之如蛇蝎,只要从以下几个方面提前做好检查即可:

1.查看是否签订了借款合同,合同是否明确了借款用途、借款金额、时间和利率。

2.查看借款人是否提供了代开的发票。

3.查看借款利率水平是否不高于同期同类银行贷款利率,超过部分的利息无法税前抵扣。

4.判断借款人是否是公司的关联方,如股东借款给企业,关联债资比限制,金融企业为5:1,其他企业是2:1。超过部分的利息无法税前抵扣。

5.对于自然人代开发票部分,需要企业在支付个人借款利息时,代扣代缴个税。

账务处理

个人把资金借给了企业,企业自然需要将之确认为债务。要特别说明的是,会计在进行账务处理时,不能记作“短期借款”或“长期借款”。

“短期借款”和“长期借款”科目主要核算企业向金融机构的借款,企业向个人借款只能通过“其他应付款”科目进行核算,明细科目可设定为借款人姓名(比如“赵四”)。

借款时的分录为:

借:银行存款

贷:其他应付款—赵四

还款时的分录为:

借:其他应付款—赵四

贷:银行存款

企业向借款人支付利息,要记得需要代扣代缴个税,利息确认为“财务费用”即可。

借:财务费用—借款利息

贷:银行存款

其他应付款—代扣赵四个税

其实,对于企业向个人的借款,不用避之如蛇蝎,只要从以下几个方面提前做好检查即可:

1.查看是否签订了借款合同,合同是否明确了借款用途、借款金额、时间和利率。

2.查看借款人是否提供了代开的发票。

3.查看借款利率水平是否不高于同期同类银行贷款利率,超过部分的利息无法税前抵扣。

4.判断借款人是否是公司的关联方,如股东借款给企业,关联债资比限制,金融企业为5:1,其他企业是2:1。超过部分的利息无法税前抵扣。

“短期借款”和“长期借款”科目主要核算企业向金融机构的借款,企业向个人借款只能通过“其他应付款”科目进行核算,明细科目可设定为借款人姓名(比如“赵四”)。

借款时的分录为:

借:银行存款

贷:其他应付款—赵四

还款时的分录为:

借:其他应付款—赵四

贷:银行存款

企业向借款人支付利息,要记得需要代扣代缴个税,利息确认为“财务费用”即可。

借:财务费用—借款利息

贷:银行存款

其他应付款—代扣赵四个税

优惠政策扶持

园区是当地政府的政策高地,园区作为经济发展的主平台、受当地政策扶持,对企业的好处不限于税收返还、业务代办等政策倾斜。

安全运营企业

企业注册在园区,有专业团队负责企业的运营,将企业运营中的风险降到更低,更大限度的保证企业安全。

全程包办

为入驻企业提供工商注册、银行开户、税务登记等手续办理,后续开票做账、纳税申报等本地化服务。

企业成本更低

将企业注册在园区里,所需成本相比老板自行注册更低,无需公司聘请专职财务人员,园区提供一站式服务,为企业降成本。

一手园区规模大

领创财税所有的园区都是直签的一手园区,安全可靠,政策支持力度大,综合实力位居省内前列。

一站式产品服务

乐千业财税拥有完善的产品体系,企业需要的高端财税服务,为企业提供一站式财务服务。

专业团队做专业事

乐千业财税有高端税务师、财税顾问、注册会计师、税务师、管理咨询师等专业人才,致力于为企业提供专业安全高效的财务服务。

来源:网络收集素材。内容仅供读者学习、交流之目的。文章版权归原作者所有。如有不妥,请联系删除。

立即咨询

立即咨询