不用交残保金了!明确了!今天起,这类企业暂免征收残保金!这个地区按年征收!

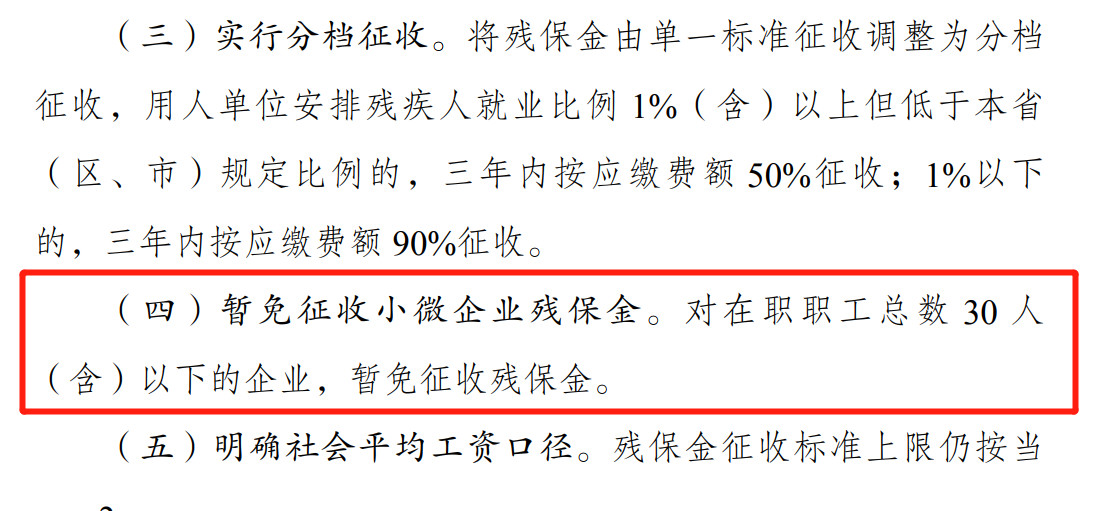

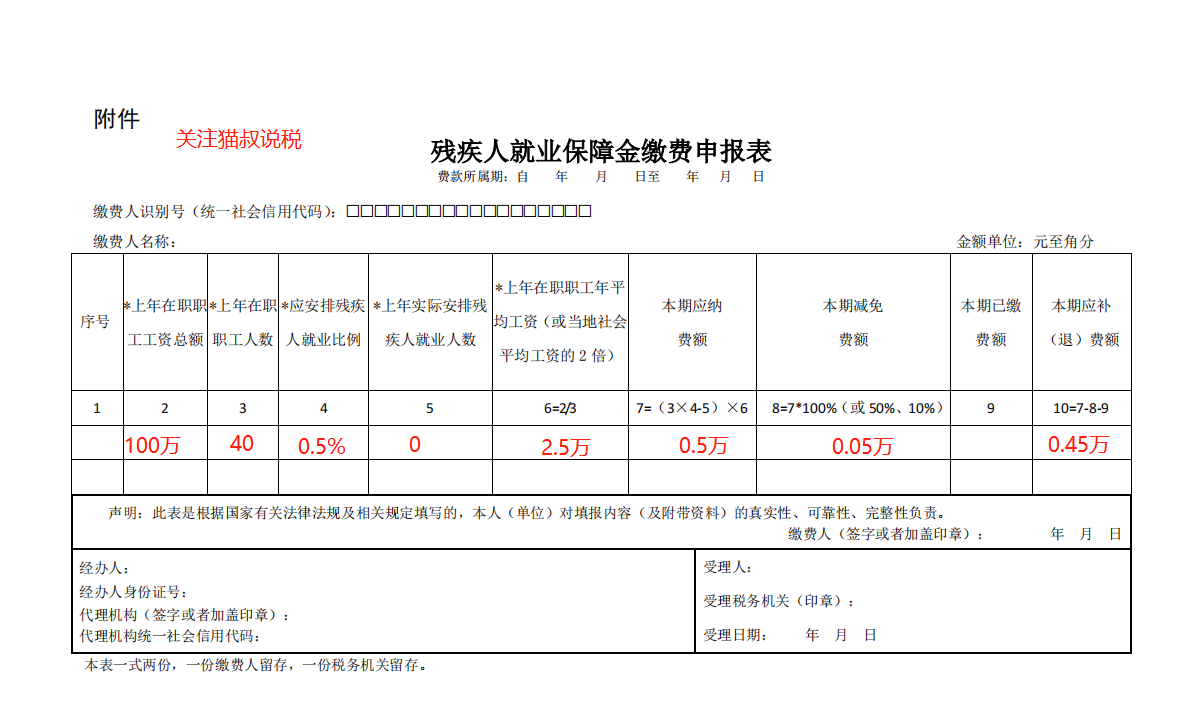

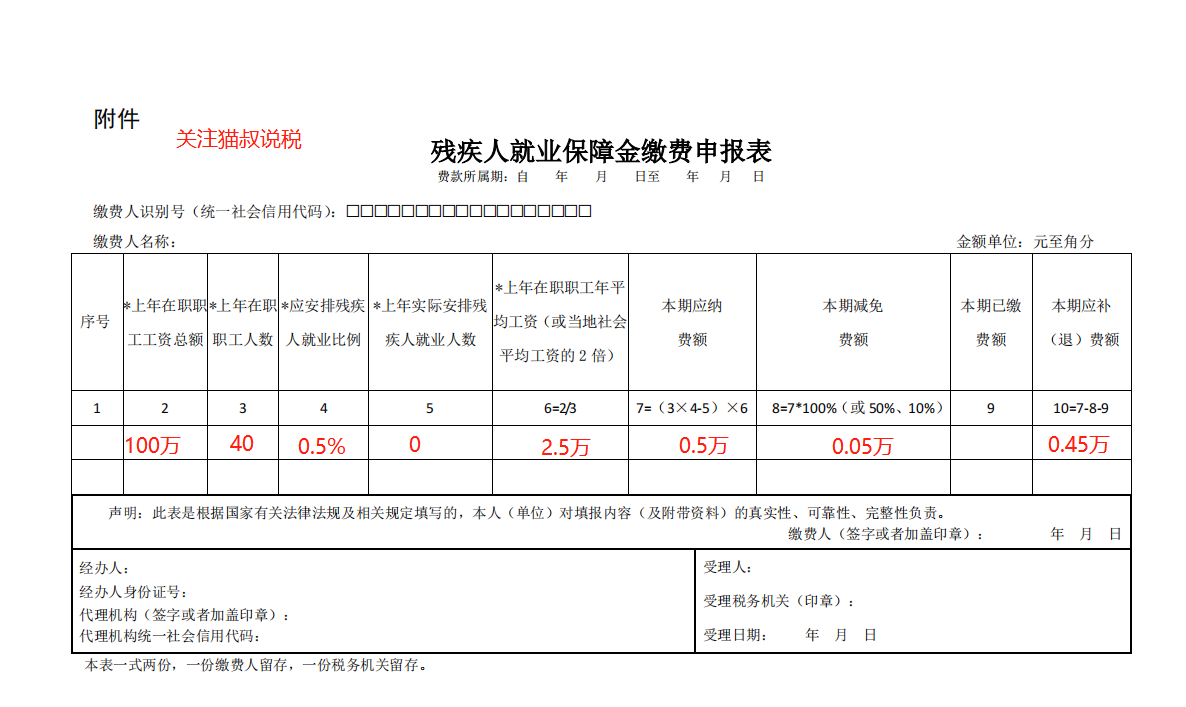

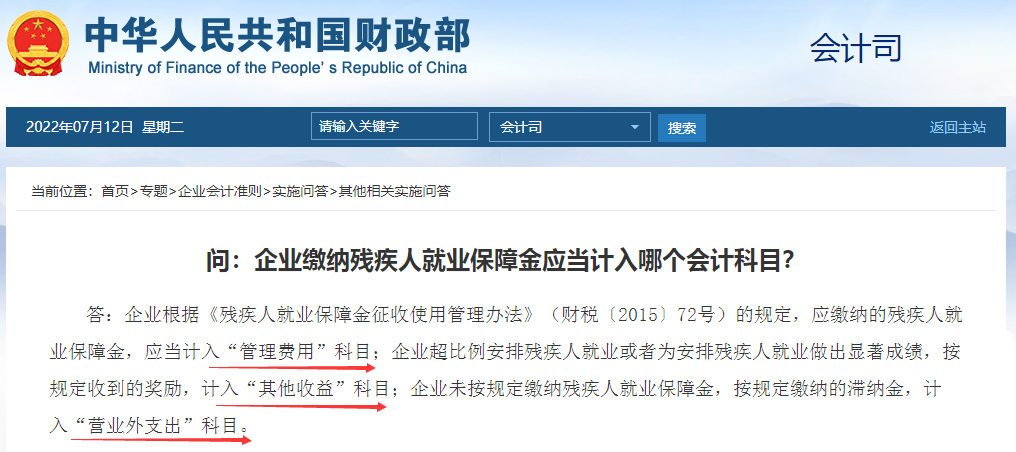

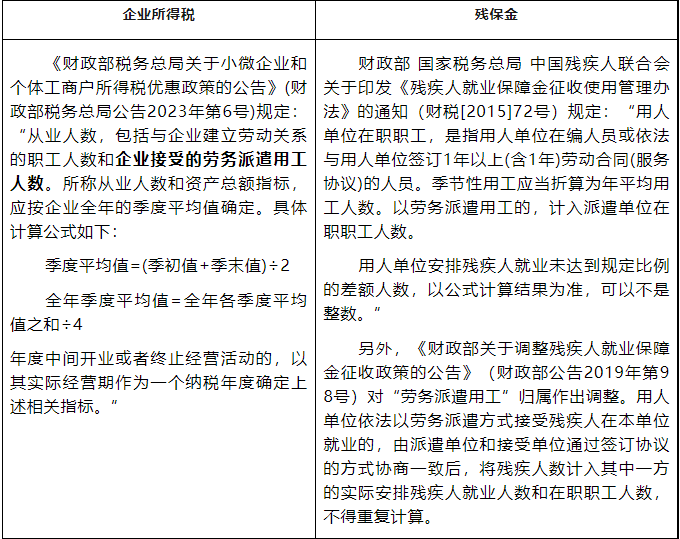

这些企业不用交残保金了! 这一地区实施按年征收! 财政部发文,延续实施残疾人就业保障金政策,明确自2023年1月1日—2027年12月31日:对在职职工人数30人(含)以下的企业,暂免征收残保金。 用工单位依法以劳务派遣方式接受残疾人在本单位就业的,残联在审核残疾人就业人数时相应计入并加强动态监控。 残疾人就业保障金(残保金)年缴纳额=(上年用人单位在职职工人数×1.5%-上年用人单位实际安排的残疾人就业人数)×上年用人单位在职职工年平均工资。 提示:此处比例1.5% ,在某些地区可能是0.5%,需要以当地政策为准,各地比例有所不同。 用人单位在职职工,是指用人单位在编人员或依法与用人单位签订1年以上(含1年)劳动合同(服务协议)的人员。季节性用工应当折算为年平均用工人数。以劳务派遣用工的,计入派遣单位在职职工人数。 季节性用工折算为年平均用工人数计算公式如下: 年平均用工人数=季节性用工人数*(用工月数/12)。 用人单位安排残疾人就业未达到规定比例的人数,以公式计算结果为准,可以不是整数。 上年用人单位在职职工年平均工资,按用人单位上年在职职工工资总额除以用人单位在职职工人数计算。 上年用人单位在职职工工资总额按照统计局有关文件规定口径计算,包括计时工资、计件工资、奖金、加班加点工资、津贴、补贴以及特殊情况下支付的工资等项目。 工资总额是税前工资,包括单位从个人工资中直接为其代扣或代缴的房费、水费、电费、住房公积金和社会保险基 金个人缴纳部分等。 残疾人就业保障金征收标准上限,按照当地社会平均工资2倍执行。当地社会平均工资按照所在地城镇非私营单位就业人员平均工资和城镇私营单位就业人员平均工资加权计算。 案例一:头条君公司2022年工资总额100万,职工人数25人,未安排残疾人,如何申报残疾人就业保障金? 案例二:深圳头条君公司2022年工资总额100万,职工人数40人. 残保金计入“税金及附加” 还是“管理费用”? 划重点: 1、按规定应该缴的残保金计入“管理费用”科目; 2、收到的奖励计入“其他收益”科目; 3、滞纳金计入“营业外支出”科目。 扩展知识: 残保金账务处理 (1)计提残疾人就业保障金 借:管理费用 贷:应交税费—应交残疾人就业保障金/其他应付款-残保金 (2)缴纳残疾人就业保障金 借:应交税费—应交残疾人就业保障金/其他应付款-残保金 贷:银行存款 (3)延期缴纳所支付的滞纳金 借:营业外支出 贷:银行存款 (4)残保金减免的会计处理 若因安置残疾人就业满足安置月数而获得全部减免或人员不超过30人免征残保金,可以不必计提; 若因政策优惠或安置残疾人就业但未满足安置比例,则部分减免,可以仅就减免后实际应缴金额计提。 若希望账面反映减免金额,也可以先行计提,然后原分录冲回。 借:应交税费—应缴残疾人就业保障金/其他应付款-残保金 贷:管理费用 鉴于直接减免特性,不宜结转其他收益等科目。 (5)残保金返还的会计处理 企业超比例安排残疾人就业或因安排残疾人就业做出显著成绩,按规定收到的奖励,符合《企业会计准则第16号-政府补助》关于收益性支出的要求,计入“其他收益”科目,会计处理为: 借:银行存款 贷:其他收益(小企业会计准则计入“营业外收入”) 新电子税局残保金减免 该如何享受? 新电子税局申报缴纳流程: 1)、登录新电子税局后,点击【我要办税】 -【税费申报及缴纳】- 【非税收入申报】-【残疾人就业保障金申报】功能菜单进入申报页面。 2)、残疾人就业保障金申报功能分为补录式申报、填表式申报。 1、补录式申报模式: (1)进入申报界面是默认为补录式申报,界面显示如下: (2)确认数据预填是否正确,如上年实际安排残疾人就业人数,并补充上年在职职工工资总额、上年在职职工人数。 (3)补充完成后,点击“提交申报”,进入申报提交页面,申报成功后跳转申报结果反馈页面。 2、填表式申报模式: (1)纳税人如需进入申报表填表界面,点击“我要填表”,进入“填表式申报”页面。界面如下: (2)纳税人可对上年在职职工工资总额、上年在职职工人数、等数据进行依次填写和修改,确认无误后点击“提交申报”,进入申报提交页面,申报成功后跳转申报结果反馈页面。 问:我单位安置了残疾人就业,在职职工人数未超过30人,在新电子税务局申报残疾人就业保障金时,为何不能享受免税呢? 申报残保金 收到税局系统提示风险怎么办? 一、差异预警提示 税局系统提示风险:2023年企业所得税汇算清缴申报的工资总额和人数与本次残保金申报的工资总额和人数不一致。 二、差异来源 1、企业所得税汇缴申报表 2、残保金申报表 三、两者是否必须一致 1、从职工人数来说 (1)企业所得税的从业人数包括企业接受的劳务派遣用工人数,而残保金的人数中,首先,劳务派遣人员是属于派出方的,其次,以派遣方式接受残疾人在本单位就业的,人员归属由派遣单位和接受单位通过签订协议的方式协商确定归属,这也可能存在口径差异。所以在人数统计方面,企业所得税口径的人数和残保金的职工人数就存在差异。 (2)退休返聘人员无法和企业签订劳动合同,即无法与企业建立劳动关。因此,企业所得税和残保金的职工人数应均不包含退休返聘人员。 2、从工资总额来看 如果有特殊情况或者特殊人员,两者有一定的差异: (1)劳务派遣:如果劳务派遣员工的人数计入用工单位,则工资总额应该在用工单位的工资总额中包含;反之,应全部不在用工单位包含,而计入派遣单位的人数和工资总额。 (2)退休返聘:企业因返聘离退休人员所实际发生的费用,应区分为工资薪金支出和职工福利费支出。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。而返聘离退休人员无法和企业签订劳动合同,则不应纳入残保金的工资总额基数。 总结: 1、从目前的政策来看,残保金申报的人数和工资总额和上年度企业所得税申报的人数和工资总额,在不存在返聘离退休人员、劳务派遣人员等特殊人员情况下,应该是相差不大的,预计有小额差异时,系统也不会提示风险。 2、至于是否可以直接取企业所得税申报表工资总额的数据作为残保金申报基数,我认为在没有特殊人员、特殊情况下,其实是可以的。

来源:中国税务网络收集素材。内容仅供读者学习、交流之目的。文章版权归原作者所有。如有不妥,请联系删除。

立即咨询

立即咨询